29 Sep La SELARL Unipersonelle : outil d’optimisation pour les avocats

Plus les années passent et plus je me rends compte de la pression fiscale subie par les entrepreneurs. Ayant plusieurs amis avocats et échangeant beaucoup avec eux, je ressens un certain malaise et de vives frustrations quant à leur imposition aussi bien fiscale que sociale.

Ces échanges m’ont amené à la réflexion suivante « Et pourquoi pas exercer le métier d’avocat sous la forme de SELARL Unipersonnelle plutôt qu’à titre individuel ? »

I- INTRODUCTION

Plus les années passent et plus je me rends compte de la pression fiscale subie par les entrepreneurs. Ayant plusieurs amis avocats et échangeant beaucoup avec eux, je ressens un certain malaise et de vives frustrations quant à leur imposition aussi bien fiscale que sociale.

Ces échanges m’ont amené à la réflexion suivante « Et pourquoi pas exercer le métier d’avocat sous la forme de SELARL Unipersonnelle plutôt qu’à titre individuel ? »

II- LA SELARL UNIPERSONNELLE

1) Qu’est-ce que la SELARL ?

La SELARL (Société d’Exercice Libéral A Responsabilité Limitée) est une société constituée d’au moins un associé et est composée d’un capital social.

Les avantages de la SELARL, sont de plusieurs ordres et traduisent globalement un choix et une souplesse dans la gestion, non présents en cabinet individuel.

Lorsqu’un avocat exerce à titre individuel, il est tenu d’avoir une comptabilité selon la règle des encaissements/décaissements. A l’inverse, s’il exerce son activité par le biais d’une SELARL, il doit avoir une comptabilité dite d’engagement. Cette dernière, un peu plus complexe a pour effet de tenir compte des factures (fournisseurs ou clients) bien qu’elles ne soient pas réglées.

S’agissant d’une société commerciale, le ou les associés de la SELARL doivent, chaque année, approuver les comptes annuels et décider de l’affectation du résultat.

De ce fait, la SELARL doit déposer ses comptes annuels auprès du Greffe du Tribunal de commerce. Toutefois, le législateur est en train de supprimer cette obligation pour les très petites entreprises, ce qui devrait impacter la plupart des avocats exerçant en SELARL.

La SELARL est soumise à l’impôt sur les sociétés au taux de 15 % pour les 38.120 premiers euros de bénéfice puis au taux de 33,1/3% au-delà.

La SELARL unipersonnelle est soumise au régime de l’impôt sur le revenu, néanmoins, l’associé unique pourra toujours choisir d’être irrévocablement assujetti à l’impôt sur les sociétés. Tout l’intérêt étant d’opter pour l’IS.

2) La rémunération du professionnel

En exerçant dans une SELARL l’avocat peut se rémunérer de deux manières : grâce au versement d’une rémunération de gérant (statut des Travailleurs Non-Salariés : TNS) ou par une distribution de dividendes.

La SELARL alloue à son ou à ses gérants une rémunération. Cette rémunération est imposée dans la catégorie des traitements et salaires. Cette rémunération est fiscalement déductible du résultat de la SELARL soumise à l’impôt sur les sociétés.

Dans le cadre d’un transfert d’une activité en nom personnel au sein d’une SELARL, l’avocat gérant majoritaire conserve les mêmes caisses de cotisations sociales. Les numéros d’adhésion demeurent inchangés. Seules les bases de cotisations diffèreront puisqu’elles seront assises sur la rémunération perçue réellement par l’avocat alors qu’en nom personnel il s’agit du bénéfice.

Par ailleurs, l’assemblée générale ordinaire annuelle approuvant les comptes de l’exercice clos peut décider d’allouer aux associés des dividendes.

Les dividendes sont imposés dans la catégorie des revenus de capitaux mobiliers. Ils bénéficient d’un abattement de 40% et sont soumis au barème progressif de l’impôt sur les revenus et aux contributions sociales (CSG & CRDS au taux de 15.5 %).

Depuis 2009, les dividendes versés par les SELARL à leurs associés y exerçant leur activité professionnelle sont soumis à cotisations sociales sous déduction d’une franchise égale à 10% de la participation en capital et 10% des sommes mises à disposition dans le compte courant d’associé.

Cette loi a totalement modifié les règles de fonctionnement des SELARL car auparavant les associés se versaient un maximum de dividendes car ils n’étaient pas soumis aux cotisations sociales.

III- EFFETS DU PASSAGE BNC EN SELARL

La tenue d’une comptabilité d’engagement est plus lourde et plus complexe que la comptabilité BNC du type trésorerie. De ce fait, les coûts de fonctionnement seront plus élevés : frais de constitution, honoraires annuels d’expertise comptable plus élevé.

Le passage du régime individuel en SELARL peut générer un cout fiscal non négligeable puisqu’il y a imposition immédiate de toutes les créances acquises sous déduction des dépenses engagées (c’est-à-dire les factures « dehors » non encore encaissées, sous déduction des factures reçues non encore réglées).

Toutefois, ce passage peut s’anticiper et le coût fiscal être réduit.

IV- AVANTAGES SOCIAUX

1) Des bases de cotisations différentes

Comme évoqué plus haut, en SELARL, les bases de cotisations (RSI, CNBF, etc.) diffèrent puisqu’elles sont assises sur la rémunération réellement perçue par l’avocat alors qu’en nom personnel il s’agit du bénéfice mentionné sur la déclaration 2035.

Concrètement, à titre individuel, les avocats sont imposés (socialement et fiscalement) sur leur résultat quel que soit la rémunération réellement perçue. Ceci étant pénalisant s’ils dégagent un résultat nettement supérieur à leurs besoins financiers.

Dans les faits, par mesure de prudence, les avocats provisionnent toujours confortablement les régularisations de charges. Ils perçoivent donc moins d’argent à titre personnel et sont donc mécaniquement imposés à tort puisque la trésorerie reste sur leur compte bancaire.

2) La maitrise de sa rémunération

La comptabilité d’une SELARL étant d’engagement et non pas de trésorerie, l’associé unique a une maîtrise de sa rémunération, même a posteriori.

Contrairement à une comptabilité de trésorerie où les chiffres sont figés au 31 décembre, en SELARL, l’associé unique peut décider de se verser un complément de rémunération jusqu’à quatre mois après la clôture de son exercice comptable.

Cette liberté va permettre d’optimiser l’imposition fiscale et sociale de l’avocat qui va pouvoir décider de sa rémunération en étroite collaboration avec son expert-comptable.

3) Linéariser sa rémunération

La maîtrise de sa rémunération de gérant permet d’éviter l’effet en « dent de scie » engendré par l’exercice à titre individuel. Malheureusement, en connaissance de cause, les avocats ne me contrediront pas sur l’importance et l’impact des régularisations N-1 sur le résultat de leur BNC N.

4) Les dividendes

Depuis le 1er janvier 2009 dans les SELARL, les dividendes distribués à des associés gérants (soumis au régime social des TNS) sont automatiquement réintégrés dans l’assiette des cotisations sociales lorsque leur montant dépasse 10 % du total constitué par le capital social et les sommes versées en compte courant.

Sauf si le capital social ou le compte courant est élevé, la rémunération en dividendes n’est plus intéressante car le bénéfice distribué a déjà été taxé à l’impôt sur les sociétés puis des charges sociales sont de nouveau calculées sur cette somme.

Pour éviter les charges sociales, il faudrait donc augmenter le compte courant (et non pas le capital social car celui-ci est immobilisé) de façon très importante afin de ne pas dépasser le seuil de 10%. Les ressources financières des associés et de la société ne le permettent souvent pas.

Les comptes courants des associés peuvent être rémunérés. Les intérêts sont fiscalement déductibles dans certaines limites et sous certaines conditions.

V- AVANTAGES FISCAUX

1) Des bases de cotisations différentes

Contrairement à l’exercice individuel, le bénéfice n’est pas automatiquement imposable entre les mains des avocats au barème progressif de l’impôt sur le revenu.

Si le bénéfice reste investi au sein de la SELARL, il n’est pas « retaxé » entre les mains des associés. Ainsi le professionnel n’est pas taxé à titre personnel sur les bénéfices qu’il réinvesti dans le cadre de son activité.

Ne sont soumises à l’impôt sur le revenu entre les mains des associés que les sommes effectivement sorties de la SELARL :

• rémunération de la gérance

• dividendes

2) Déduction forfaitaire de 10 %

A titre individuel, l’avocat doit déclarer son bénéfice sur une déclaration 2042 complémentaire, il est imposé sur la totalité de ce bénéfice.

En revanche, lorsque l’activité est effectuée par le biais d’une SELARL, l’avocat doit déclarer sa rémunération de gérance dans la catégorie des traitements et salaires. Elle ouvre droit à une déduction forfaitaire de 10% au titre des frais professionnels plafonnée à 12 097 euros pour les revenus de 2013 (soit une rémunération de 120 970 €).

Cette déduction n’existe pas en cas d’exercice en nom personnel et permet de réduire automatiquement l’impôt sur le revenu de 10 %.

VI- EXEMPLE

1) Hypothèses

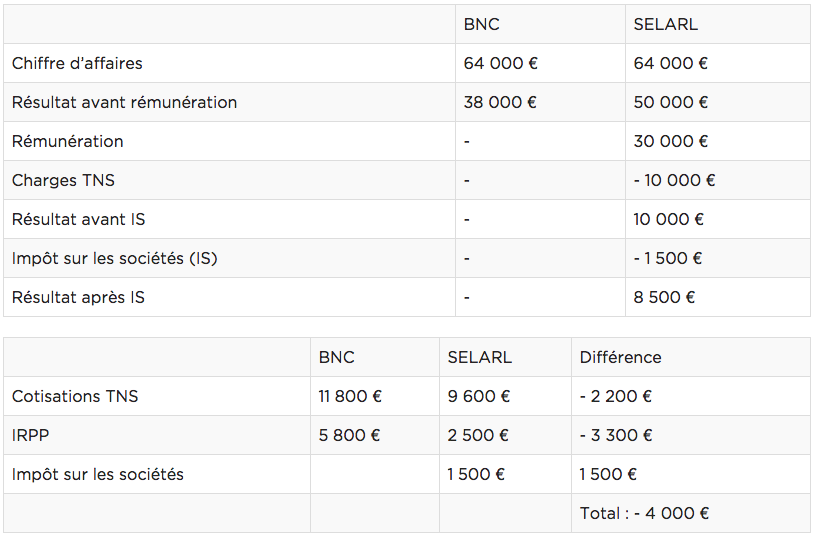

Un avocat exerce à titre individuel, il réalise un chiffre d’affaires de 64 000 € ainsi qu’un bénéfice annuel de 38 000 € après paiement des charges TNS. Fiscalement, on considère qu’il est célibataire.

S’il réalise un bénéfice de 38 000 € cela se traduit par un prélèvement personnel maximum de 3 167 €. Partons de l’hypothèse où il prélève seulement 2 500 € par mois. Le résultat net après IS est conservé dans la SELARL et servira d’autofinancement pour les exercices ultérieurs.

2) Résultats

La simulation effectuée met en évidence une économie de charges de 700 € pour la structure et de 3 300 € sur l’impôt sur le revenu. Le résultat annuel est un bénéfice net d’IS de 8 500 € qui pourra être réinvesti dans le futur.

QUE RETENIR ?

Certes, la création d’une SELARL conduit à une gestion administrative un peu plus contraignante et entraîne des frais de fonctionnement supérieurs. Cet inconvénient doit toutefois être relativisé compte tenu des avantages obtenus.

La SELARL est un outil de gestion puisqu’elle permet de gérer la rémunération de l’avocat et donc son imposition fiscale et sociale.

Pour rappel, à titre individuel le bénéfice est assujetti aux charges sociales (environ 45%) ainsi qu’à l’impôt sur le revenu.

En SELARL, la rémunération de gérance est soumise aux charges sociales (45%) ainsi qu’à l’impôt sur le revenu (sous déduction d’un abattement de 10%).

Le bénéfice réinvesti dans la société (donc non distribué) est taxé au taux de 15 % (puis 33,1/3% au-delà de 38 120€).

Dans ce dernier cas, le bénéfice est ni soumis aux charges sociales, ni à l’impôt sur le revenu !

Les bénéfices non distribués pourront soit l’être dans les années futures si l’associé en a besoin mais ils peuvent surtout constituer un véritable outil de financement. La SELARL constitue un véritable effet de levier pour financer les actifs amortissables (locaux, véhicules, etc.) ou non amortissables (clientèle).

La réussite d’un passage en SEL requiert une réflexion préalable ainsi qu’une bonne préparation. Un accompagnement par des professionnels est nécessaire pour simplifier et sécuriser l’opération

Date de Parution: Lundi 29 Septembre 2014

Lien vers l’article : http://www.village-justice.com/articles/SELARL-Unipersonnelle-outil,17790.html